2018年中国汽车金融行业发展现状与市场趋势 专业化趋势不断加深

汽车金融是以汽车主机厂为核心,向产业的上游和下游,直至终端消费者,所衍生出来的针对公司、个人、政府、汽车经营者等主体的各类相关金融产品,包括资金筹集、信贷运用、抵押贴现、证券发行和交易、相关保险、投资等金融服务。随着中国汽车工业的发展,我国汽车金融行业逐步壮大,专业汽车金融公司数量整体增多,但是2018年中国汽车产销量的下降给行业发展带来阴影。展望2019年,在汽车保有量不断增长的情况下,汽车市场成熟情况下,汽车金融将向着深度化、专业化方向发展。

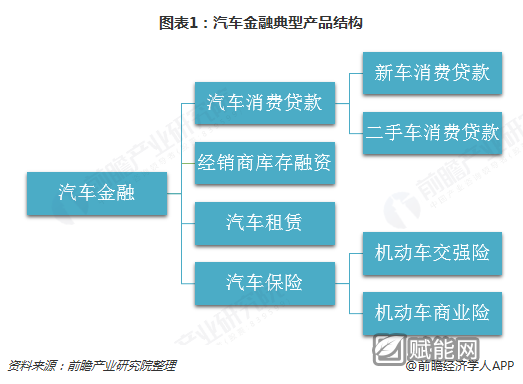

产品种类逐渐丰富,应用范围扩大

我国汽车金融行业的发展起源于1993年北方兵工汽贸公司的分期付款,汽车金融由汽车消费分期付款起步,主要针对汽车消费者,后来逐渐演变为包含消费者、经销商、生产厂商在内的多种形式的全方位金融服务。典型的汽车金融产品包括经销商库存融资、汽车消费贷款、汽车租赁和汽车保险。其中汽车消费贷款又可以分为新车消费贷款和二手车消费贷款;汽车租赁是指一般性租赁或全服务租赁,产品包括融资租赁、经营租赁和车队管理外包;汽车保险包括机动车交强险和机动车商业险等。但是从总体来看,我国目前依旧以汽车消费信贷为主。

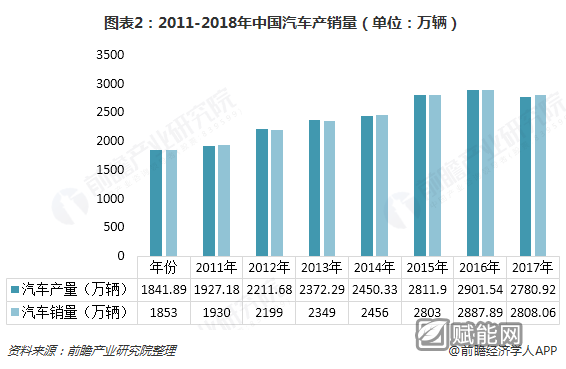

销量下滑,汽车市场走向成熟

2011-2017年,中国汽车工业发展迅速,汽车产销量不断上升,在2013年和2016年产销增长率均超过13%。但是2018年的中国汽车市场受到国内经济放缓、中美贸易战、以及全球汽车工业萎靡等因素影响,新车产销情况出现下滑。但是随着人均收入水平的提升和消费能力的提高,我国汽车消费群体逐步成熟。在整体汽车市场逐步走向成熟的同时,作为价值链升值链条环节的汽车金融得到了有效增长。

在汽车成熟市场中,整车制造和新车销售的利润占比不到30%,约70%的利润来自于汽车金融、售后、二手车等后市场环节。随着中国汽车市场的逐步成熟,我国汽车金融行业得到了有效发展。根据我国银行业协会汽车金融专业委员会统计,2014-2017年,我国25家汽车金融公司总资产逐年上升,且增速水平较高,均保持在23%以上。2017年末,汽车金融公司总资产达到7447亿元,同比增长30.00%。2018年第二季度末,我国汽车金融公司总资产规模达到7624.95亿元人民币,净利润超过77.56亿元。

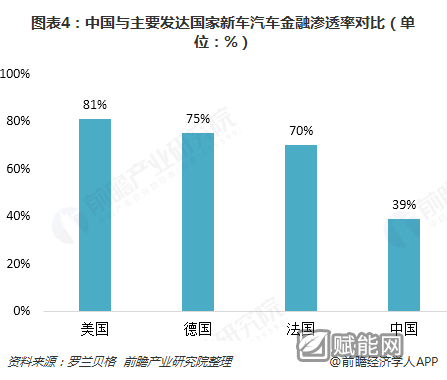

汽车金融渗透率明显低于发达国家

虽然随着我国汽车市场走向成熟,汽车金融行业中的典型代表——汽车金融公司为的资产规模和净利润不断提高。但是由于中国汽车消费信用体系尚未健全,以及中国汽车金融市场发展时间尚短,和汽车消费历史悠久的西方发达国家相比,我国汽车金融渗透率依旧较低。

根据罗兰贝格发布的数据显示,2017年,中国新车(区别于二手车)金融渗透率(使用汽车金融产品销售的台数占总销量的比重)为39%,而同期的美国、德国、法国其汽车金融渗透率分别为86%、75%、70%。中国与西方国家相比,汽车金融行业还有着更远的路要走。

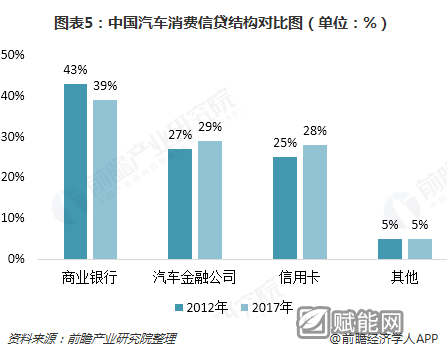

市场前景广阔,专业化将继续加深

目前我国汽车金融市场渗透率远低于发达国家,随着我国汽车市场的成熟,我国汽车金融的渗透率将进一步提高,行业规模进一步扩大。根据《中国汽车金融年鉴》显示,随着汽车消费金融市场规模的不断扩大,汽车消费金融的结构也迎来了翻天覆地的变化,银行贷款所占比例越来越小,汽车金融公司和信用卡分期付款的占比提高。目前,商业银行的贷款占比在39%左右,其次是汽车金融公司以及信用卡贷款,分别占比能达到29%和28%。

随着未来汽车金融行业的成熟,商业银行将同专业化的汽车金融服务公司联合发展,通过专业化的运作降低成本,推进整个行业健康发展。

来源:前瞻产业研究院